RISCHIO USURA PER IMPRESE E FAMIGLIE CON SVENDITA NPL

L’allarme Fabi sui pericoli derivanti dalle massicce cessioni di sofferenze e crediti deteriorati da parte delle banche: fenomeno che vale 360 miliardi di euro e riguarda oltre 1,2 milioni di soggetti, sia cittadini sia aziende. Il segretario generale Sileoni: «Ignorati gli aspetti sociali legati alle operazioni finanziarie attuate per far quadrare i bilanci, ora il governo deve intervenire a stretto giro con una legge ad hoc»

FEDERAZIONE AUTONOMA BANCARI ITALIANI

COMUNICATO STAMPA

CREDITO: FABI, RISCHIO USURA PER IMPRESE E FAMIGLIE CON SVENDITA NPL

L’allarme della Federazione autonoma bancari italiani sui pericoli derivanti dalle massicce cessioni di sofferenze e crediti deteriorati da parte degli istituti: fenomeno che vale 360 miliardi di euro e riguarda oltre 1,2 milioni di soggetti, sia cittadini sia aziende. Il segretario generale Lando Maria Sileoni: «Ignorati gli aspetti sociali legati alle operazioni finanziarie attuate per far quadrare i bilanci, ora il governo deve intervenire a stretto giro con una legge ad hoc»

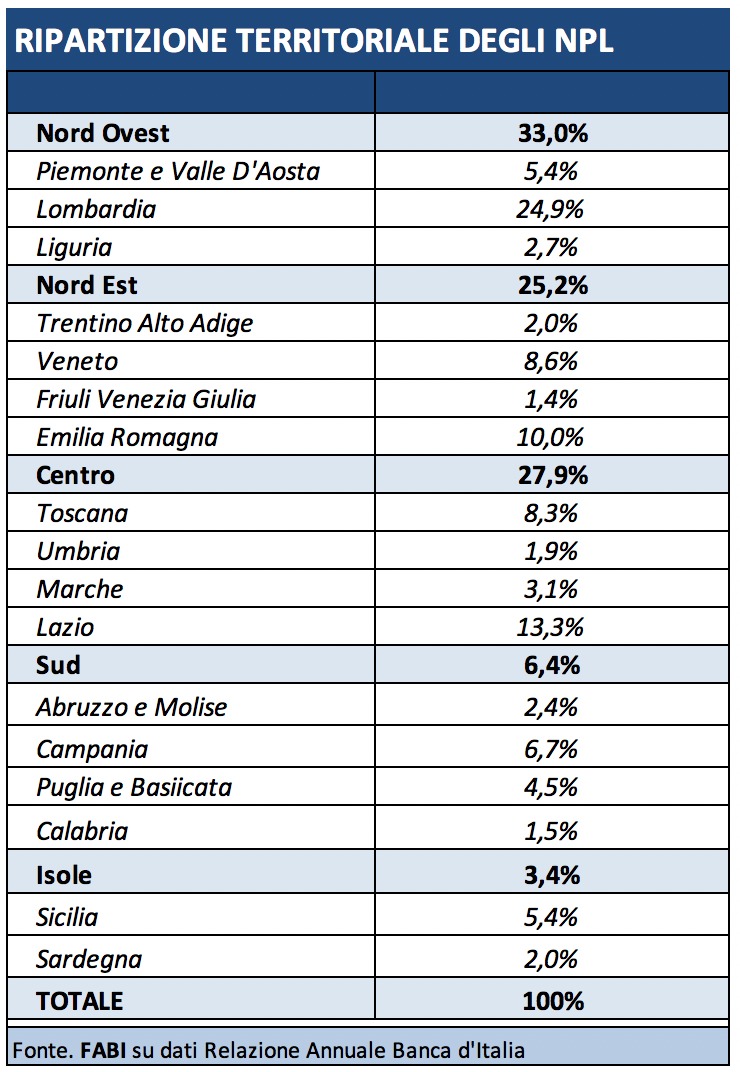

Roma, 22 giugno 2019. C’è un rischio usura, per imprese e famiglie, legato alla massiccia vendita di sofferenze e di crediti deteriorati da parte delle banche italiane. Un fenomeno sensibilmente cresciuto negli ultimi anni, che riguarda prestiti non rimborsati per oltre 360 miliardi di euro e che interessa, guardando alle sole sofferenze, oltre 1,2 milioni di soggetti. Si tratta di clienti bancari “ceduti”, con le loro rate scadute, dagli istituti bancari a società specializzate nel recupero crediti che operano frequentemente con modalità spregiudicate: la maggior parte dei soggetti coinvolti (61%) è esposta per cifre che vanno da 250 euro a 30.000 euro. La Fabi (Federazione autonoma bancari italiani) lancia l’allarme usura, fotografando, con un’analisi dettagliata, l’impatto sui territori e i rischi sociali derivanti dalla cospicua cessione di pacchetti di non perforing loan delle banche. Sul piano teritoriale, è il Nord Ovest l’area geografica più toccata dal problema col 33% degli npl totali, con la Lombardia (24,9%) in testa alla “classifica” seguita dal Lazio con il 13,3% dei crediti deteriorati.

«Non bisogna limitarsi a far quadrare i bilanci delle banche, ma anche tutti gli altri aspetti, soprattutto quelli sociali, derivanti da operazioni squisitamente finanziarie volute dalla Banca centrale europea e dietro le quali si arricchiscono i soliti personaggi. I tempi di recupero crediti delle società specializzate sono troppo veloci, da qui i pericoli per i titolari delle sofferenze di venire strozzati, con il serio rischio di finire, per disperazione, nelle mani degli usurai e della criminalità organizzata. Il paradosso sarà rappresentato dal fatto che sullo stesso territorio opereranno sia le banche che vorranno comportarsi bene, ma che hanno svenduto i loro crediti a degli avvoltoi, sia le stesse società specializzate nel recupero crediti che agiranno in fretta e con pochissimi scrupoli. È una bomba che sta per esplodere e il governo deve intervenire a stretto giro, con una legge ad hoc, salvaguardando piccole, medie imprese in crisi oltre che famiglie disperate. Senza dimenticare che le ripetute cessioni di sofferenze da parte delle banche hanno un impatto negativo sul settore, sia per quanto riguarda l’occupazione sia perché le stesse banche rinunciano ad attività che potrebbero essere ben gestite al proprio interno: le professionalità esistono e vanno invece valorizzate. Il governo rifletta e agisca perché la bomba sta per esplodere» commenta il segretario generale della Fabi, Lando Maria Sileoni.

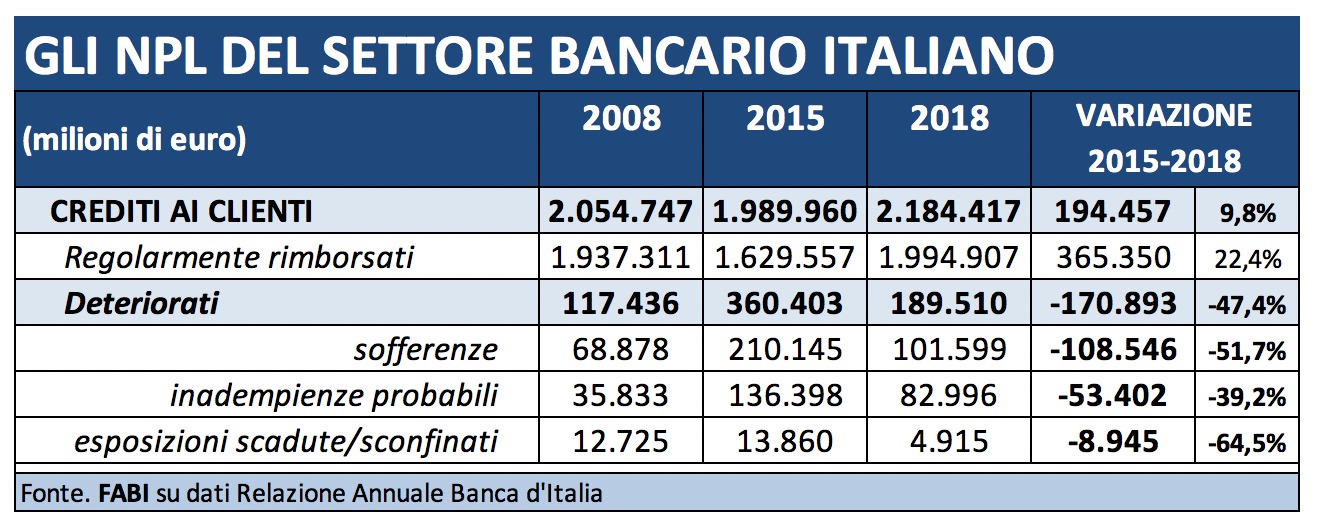

Il giro d’affari del recupero crediti. Dal 2015 al 2018, anche per effetto delle forti pressioni esercitate dalle autorità di vigilanza europee, sono stati immessi sul mercato npl per oltre 170 miliardi. Operazioni che, se da una parte hanno consentito alle banche di migliorare i risultati raggiungendo in tempi brevi gli obiettivi dei requisiuti patrimoniali imposti dalle stesse autorità europee, dall’altro stanno mettendo in pericolo iclienti bancari. Il fenomeno dei crediti deteriorati in banca raggiunge il picco nel 2015 con 360,4 miliardi tra sofferenze (201,1 miliardi) inadempienze probabili (136,3 miliardi) ed esposizione scadute (13,8 miliardi). Da quel momento è scattata una vasta pulizia di bilancio, che ha rappresentato la via d’uscita preferita dalle banche italiane, ricercata da management al solo scopo di fare cassa, riequilibrare il bilancio e accontentare la vigilanza bancaria europea. Nell’arco del triennio 2015-2018 il totale dei crediti deteriorati ancora iscritti nei bilanci bancari è stato portato 189,5 miliardi: 101,5 miliardi di sofferenze, 82,9 miliardi di inadempienze probabili e 4,9 miliardi di esposizioni scadute. La riduzione è assai significativa. Sul discusso e pericoloso mercato del recupero crediti è finita, dunque, con ogni probabilità, una parte consistente dei 170,8 miliardi “spazzati via” dai bilanci delle banche. Le operazioni di vendita sono cresciute costantemente. Nel corso del 2018, i crediti deteriorati netti sono calati a 90 miliardi, con una riduzione di 40 miliardi rispetto al 2017: una discesa legata a rilevanti operazioni di cessione di non performing loan (55 miliardi nel 2018, 42 miliardi nel 2017, 26 miliardi nel 2016). Rispetto allo stock di finanziamenti, gli npl valgono il 4,3%, nel 2015 erano al 9,8%.

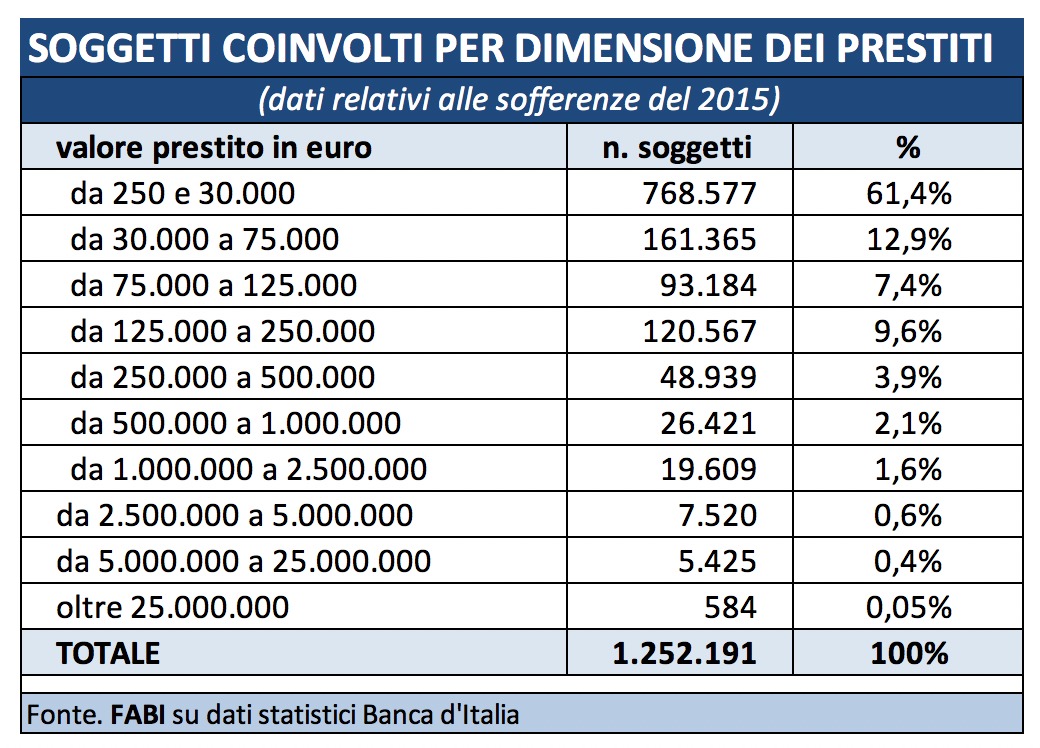

La dimensione del fenomeno. Se si guarda alle sole sofferenze, analizzando i dati della Banca d’Italia, si scopre che i soggetti coinvolti sono oltre 1,2 milioni. Si tratta di imprese e famiglie alle prese con le difficoltà nell’onorare le scadenze dei finanziamenti: il 61,4% del totale dei clienti in ritardo coi rimborsi è esposto per finanziamenti da 250 euro a 30.000 euro; un altro 12,9% per prestiti da 30.000 euro a 75.000 euro; il 7,4% per crediti da 75.000 euro a 125.000 euro. Nella fascia più alta, invece, sono pochi, in proporzione, quelli in crisi: 19.609 clienti (1,6%) con prestiti da 1 a 2,5 milioni; 7.520 soggetti (0,6%) con finanziamenti da 2,5 milioni a 5 milioni; 5.425 (0,4%) per crediti da 5 milioni a 25 milioni, mentre oltre questa soglia ci sono appena 584 “nomi” (0,04% del totale).

La ripartizione territoriale. Da un punto di vista geografico, il fenomeno delle sofferenze – e quindi di clienti bancari a rischio usura – si innesta per oltre il 50% nelle regioni settentrionali: il 33% degli npl è del Nord Ovest (Piemonte e Valle d’Aosta 5,4%, Lombardia 24,9%, Liguria 2,7%); il 25,2% è del Nord Est (Trentino Alto Adige 2,0%, Veneto 8,6%, Friuli Venezia Giulia 1,4%, Emilia Romagna 10,0%); nelle regioni del Centro si registrano, poi, sofferenze pari al 27,9% del totale (Toscana 8,3%, Umbria 1,9%, Marche 3,1%, Lazio 13,3%); il 6,4% degli npl è al Sud (Abruzzo e Molise 2,4%, Campania 6,7%, Puglia e Basilicata 4,5%, Calabria 1,5%), mentre il restante 3,4% è delle isole (Sicilia 5,4%, Sardegna 2,0%).

Il “primato” europeo. Negli ultimi cinque anni, in tutta Europa lo stock di crediti deteriorati si è quasi dimezzato, “liberando” risorse per ben 517 miliardi e il 65% di questo risultato è stato ottenuto da paesi come Italia, Spagna, Portogallo e Grecia. Solo in Italia, l’ammontare complessivo di npl è diminuito del 52% dal 2014 al 2018, percentuale più alta d’Europa dopo il 78% registrato in Irlanda. Peccato che il primato tricolore delle operazioni di cessione cartolarizzazione sia stato raggiunto nel nostro Paese con la vendita diretta di pacchetti di crediti a terze controparti che ormai hanno fatto degli npl un business o attraverso la garanzia pubblica dello Stato (Gacs ovvero Garanzia cartolarizzazione sofferenze). Entrambe le soluzioni sono state utilizzate e perpetrate a danno delle categorie sociali più importanti per lo sviluppo e la crescita del nostro Paese: i lavoratori, le imprese e famiglie. Chi ha tratto profitto dalle svendite folli di crediti marci sono solo le banche e gli operatori di mercato, avvoltoi in cerca di affari a buoni prezzi e ignari del danno sociale prodotto.