Questo sito web utilizza i cookie per offrirti la migliore esperienza utente possibile. Le informazioni sui cookie vengono memorizzate nel tuo browser e svolgono funzioni come riconoscerti quando torni sul nostro sito web e aiutare il nostro team a capire quali sezioni del sito web ritieni più interessanti e utili.

ANALISI FABI: I RIALZI DELLA BCE E I VANTAGGI DELLE BANCHE

L’inflazione e la forbice dei tassi d’interesse. L’aumento del costo del denaro e la corsa sfrenata dei prezzi minacciano i “salvadanai” di famiglie e imprese: da dicembre 2021 a marzo 2023, il saldo dei conti correnti è calato di oltre 61 miliardi di euro da dicembre 2021 a marzo 2023. Il carovita non solo ha invertito la tendenza al risparmio delle famiglie, pressoché prossima allo zero nei primi cinque mesi (in media pari allo 0,2% da gennaio a maggio), ma hanno cominciato a erodere le riserve accumulate dal sistema produttivo italiano. Sileoni: «Le banche restituiscano alla clientela i benefici dei tassi alti, l’inflazione si combatte con importanti aumenti economici nei rinnovi contrattuali»

L’inflazione e la forbice dei tassi d’interesse. L’aumento del costo del denaro e la corsa sfrenata dei prezzi minacciano i “salvadanai” di famiglie e imprese: da dicembre 2021 a marzo 2023, il saldo dei conti correnti è calato di oltre 61 miliardi di euro da dicembre 2021 a marzo 2023. Il carovita non solo ha invertito la tendenza al risparmio delle famiglie, pressoché prossima allo zero nei primi cinque mesi (in media pari allo 0,2% da gennaio a maggio), ma hanno cominciato a erodere le riserve accumulate dal sistema produttivo italiano. Sileoni: «Le banche restituiscano alla clientela i benefici dei tassi alti, l’inflazione si combatte con importanti aumenti economici nei rinnovi contrattuali»

LE ANALISI DELLA FABI

L’INFLAZIONE E LA FORBICE DEI TASSI D’INTERESSE:

I RIALZI DELLA BCE E I VANTAGGI DELLE BANCHE

L’aumento del costo del denaro e la corsa sfrenata dei prezzi minacciano i “salvadanai” di famiglie e imprese: da dicembre 2021 a marzo 2023, il saldo dei conti correnti è calato di oltre 61 miliardi di euro da dicembre 2021 a marzo 2023. Il carovita non solo ha invertito la tendenza al risparmio delle famiglie, pressoché prossima allo zero nei primi cinque mesi (in media pari allo 0,2% da gennaio a maggio), ma hanno cominciato a erodere le riserve accumulate dal sistema produttivo italiano. Sileoni: «Le banche restituiscano alla clientela i benefici dei tassi alti, l’inflazione si combatte con importanti aumenti economici nei rinnovi contrattuali»

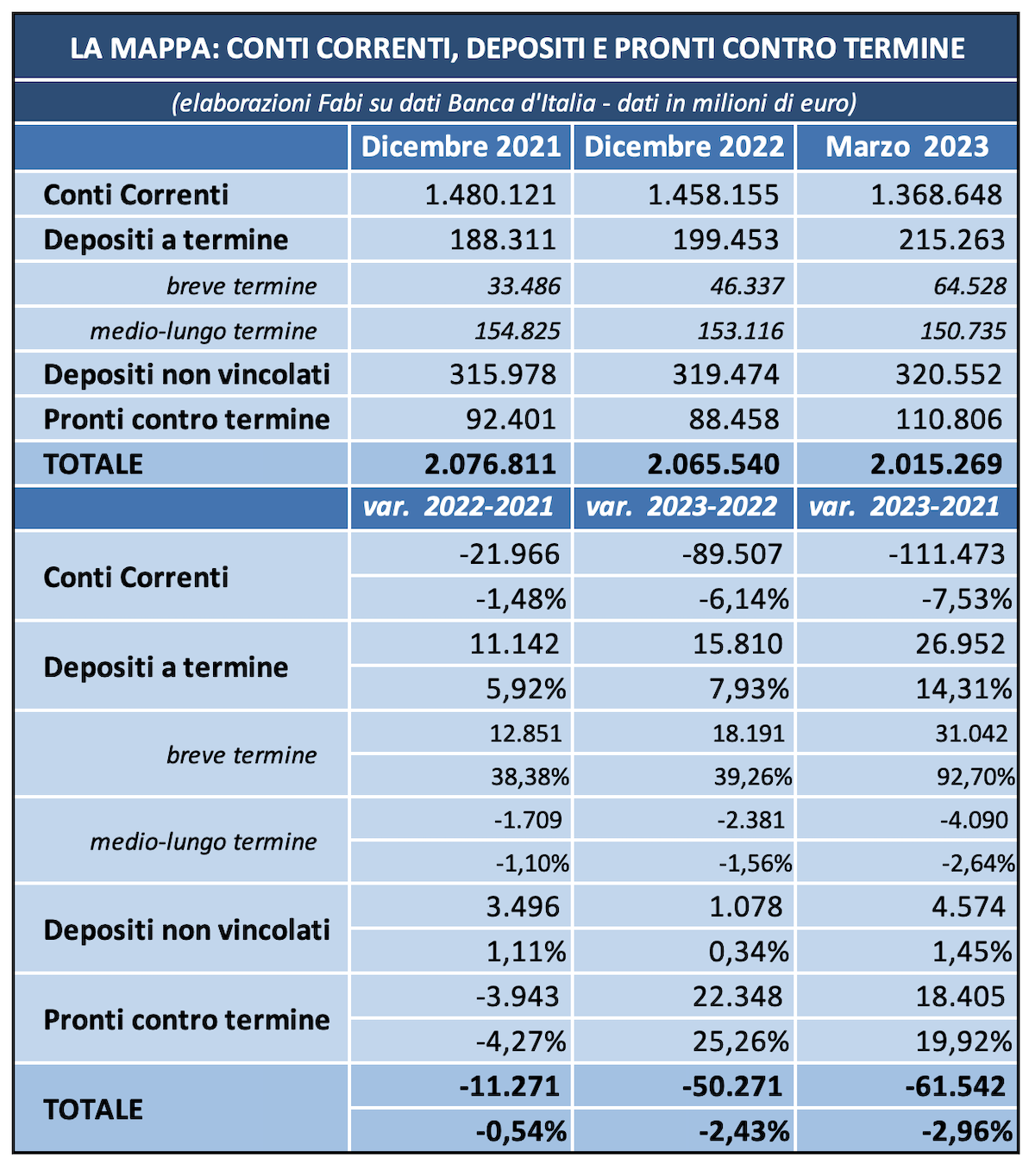

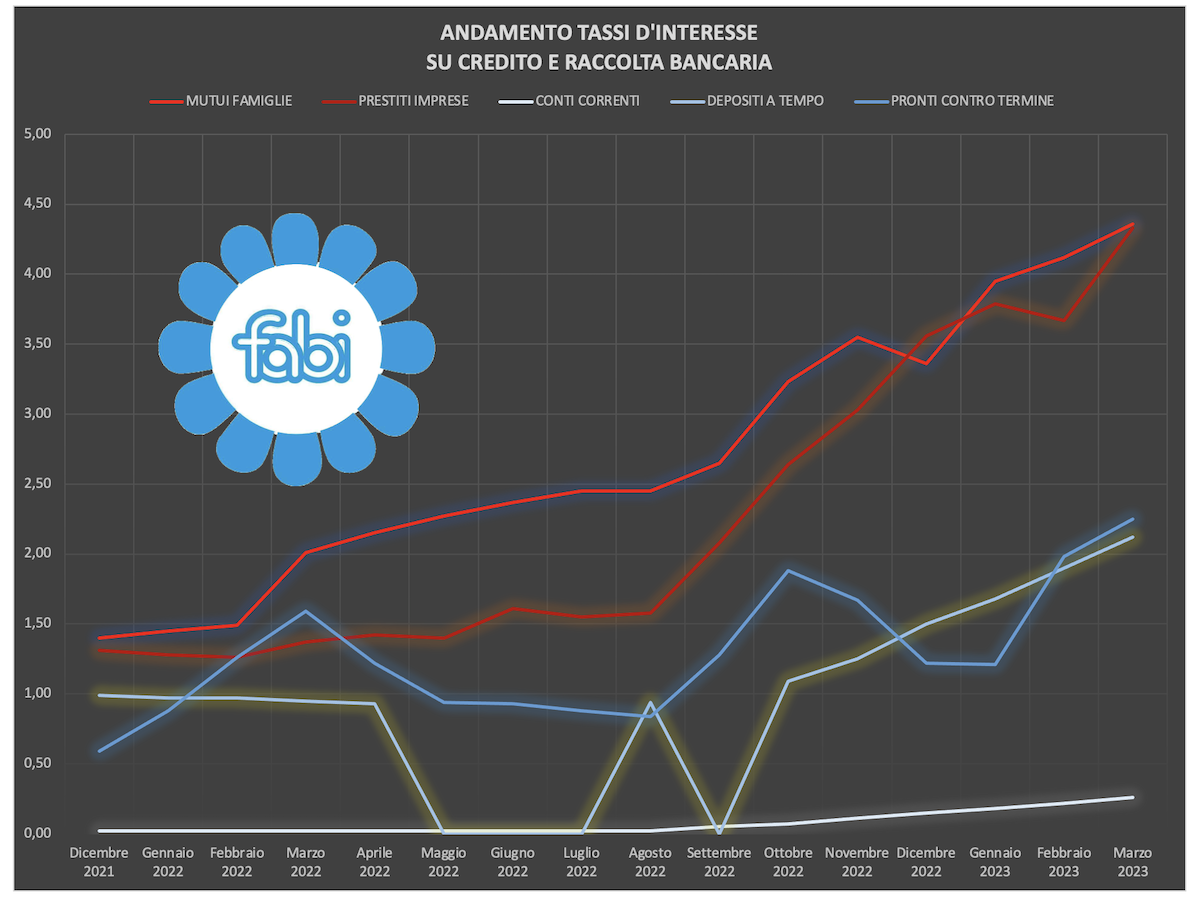

Il rialzo del costo del denaro della Banca centrale ha cambiato le carte in tavola per famiglie e imprese e con un mix imperfetto di tassi e inflazione, la ricchezza accumulata nel corso di anni, corre il rischio di andare in fumo in tempi brevi. Sfrenata corsa dei prezzi, prestiti più onerosi e perdita di potere di acquisto sono solo alcune delle maggiori conseguenze di un meccanismo economico perverso che mina il tesoretto degli italiani e continua a metterne a dura prova la capacità di risparmio. Tra dicembre 2021 e marzo 2023, il saldo totale dei conti correnti di famiglie e imprese è calato di oltre 61 miliardi di euro, da 2.076 miliardi a 2.015 miliardi; in soli tre mesi, da dicembre 2022 a marzo 2023, la variazione negativa è stata pari a oltre 50 miliardi. Intanto, si allarga sempre di più la forbice tra l’andamento dei tassi di interesse applicati ai prestiti e ai mutui e quelli su depositi e conti. Se i primi sono, infatti, aumentati ampiamente nel corso degli anni, permettendo alle banche di moltiplicare i propri ricavi e raggiungere l’unico obiettivo di accrescere gli utili favorendo così gli azionisti con dividendi sempre maggiori, gli altri sono rimasti pressoché invariati, dimostrando come agli istituti di credito interessi poco premiare chi deposita la propria liquidità in banca. Una realtà che trova conferma negli utili al 31 dicembre 2022 dei maggiori istituti di credito italiani, pari a 12,8 miliardi di euro, in aumento del 66% sul 2021, segno di ricavi in aumento, minore costo del credito e spese operative invariate. Va segnalato che le banche hanno cominciato ad aumentare i tassi su alcune forme di raccolta, come i depositi con durata prestabilita o vincolati e sui pronti contro termine, mentre tendono a mantenere remunerazioni particolarmente contenute sui conti correnti, ormai ritenuti sempre più un servizio e non una forma di risparmio.

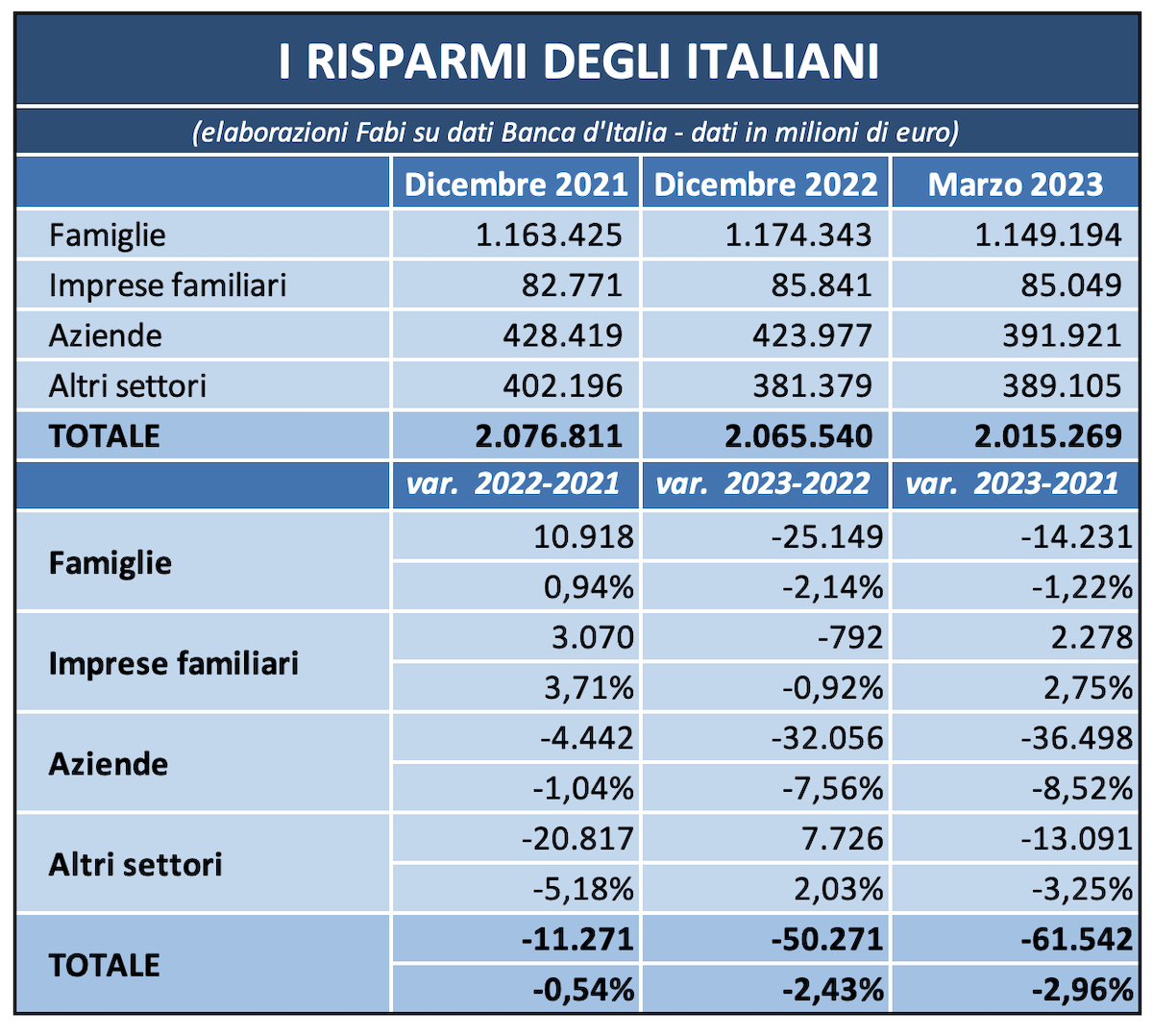

Quanto alle “riserve”, dall’analisi di tutti i numeri dei conti correnti e depositi degli ultimi due anni, emerge con chiarezza un segnale di sofferenza generale perché l’erosione delle disponibilità liquide nel portafoglio delle famiglie e imprese non lascia dubbi sul sostegno che i “salvadanai” degli italiani hanno garantito all’economia del Paese, ma anche sulle difficoltà che gli stessi continuano a sperimentare nel preservare la propria liquidità accumulata con sacrificio e senso di protezione per un futuro ancora incerto. Già dai primi mesi del 2022, il carovita e l’inflazione non solo hanno invertito la tendenza al risparmio delle famiglie, pressoché prossima allo zero nei primi cinque mesi (in media pari allo 0,2% da gennaio a maggio) e con tassi di decrescita crescenti nel restante semestre, ma hanno dunque cominciato a erodere le riserve accumulate dal sistema produttivo italiano (per una percentuale pari all’1,4% ovvero 4,4 miliardi di euro), privo ormai di risorse finanziarie da devolvere agli investimenti.

Le famiglie italiane vantavano depositi sui conti bancari per circa 1.163 miliardi di euro alla fine dell’anno 2021 e 1.174 miliardi di euro a dicembre 2022 mentre la liquidità in conto posseduta dalle imprese si attestava a pressoché 428 miliardi di euro a fine anno 2022 e a 423 miliardi di euro lo scorso dicembre. Le due componenti, complessivamente, superavano i 1.500 miliardi a fine 2022 che, insieme alle disponibilità liquide di onlus, enti previdenziali ed assicurazioni, sfioravano il tetto dei 2.015 miliardi alla stessa data, contro i 2.076 miliardi di euro a fine 2021. Il decremento complessivo delle risorse depositate è stato pari, in soli tre mesi, a ben 50 miliardi di euro spesi per coprire consumi e investimenti. Se si analizzano tutte le forme di giacenza sui conti bancari, sono oltre 61 miliardi di euro i depositi totali “saccheggiati” dagli italiani a partire da dicembre 2021 fino ad arrivare a marzo 2023, utili per fronteggiare i danni economici subiti da inflazione e il ridotto potere di acquisto. Davanti a un periodo di stretta creditizia, anche per l’effetto indotto dall’impennata dei tassi variabili, attingere ai propri conti liquidi sacrificando il risparmio – seppur poco fruttuoso ma ancora consistente – resta l’unica ancora di salvezza. È così che il saldo complessivo di depositi e conti correnti a dicembre 2021 era di 2.076,8 miliardi di euro, contratto a 2.065,5 miliardi già a dicembre del 2022, per poi diminuire ulteriormente a scarsi 2.000 miliardi alla fine del primo trimestre del 2023. Alla stessa data di fine 2022, sui depositi vincolati a medio-lungo termine del popolo dei risparmiatori giacciono 153 miliardi di euro, in discesa di 2,4 miliardi (-1,6%) su base annua e in calo raddoppiato a 4,1 miliardi (-2,6%) tra dicembre 2022 e marzo scorso. L’allarme rosso sui risparmi degli italiani si affaccia, infatti, con maggiore vigore, alla fine del primo trimestre del 2023 quando risulta evidente che la difficoltà economica a rincorrere la sfrenata risalita dei prezzi con la propria capacità reddituale continua, infatti, ad erodere pesantemente la liquidità del sistema. A fine marzo dell’anno in corso, i depositi delle famiglie si contraggono del 2,14% – raggiungendo il valore di 1.149 miliardi di euro – e quello delle imprese di un 7,56%, attestandosi a scarsi 390 miliardi. La variazione media è del 5% e, in termini monetari, di circa 25 miliardi di euro per le famiglie e di ben 32 miliardi per il sistema imprese.

Complessivamente, per tutto il sistema di risparmiatori in soli tre mesi sono stati bruciati ben 89,5 miliardi di euro sui soli conti correnti, quasi 5 volte quanto attinto dalle riserve degli italiani nei dodici mesi precedenti (ovvero 21,9 miliardi di euro). A marzo 2023, il saldo della liquidità corrente ammonta a 1.368 miliardi di euro, contro i 1.458 miliardi di euro a fine 2022, con una discesa del 6,1% di valore. La contrazione, già avviata tra il 2021 e il 2022, si è confermata nei primi mesi del 2023, quale segnale sempre più evidente di un clima di tensione per famiglie e imprese. A partire dal 2021, a nulla è servito lo spostamento di una parte della ricchezza liquida su pronti contro termine e depositi vincolati, perché il calo delle riserve complessive parcheggiate sui conti nelle banche italiane è stato del 3%.

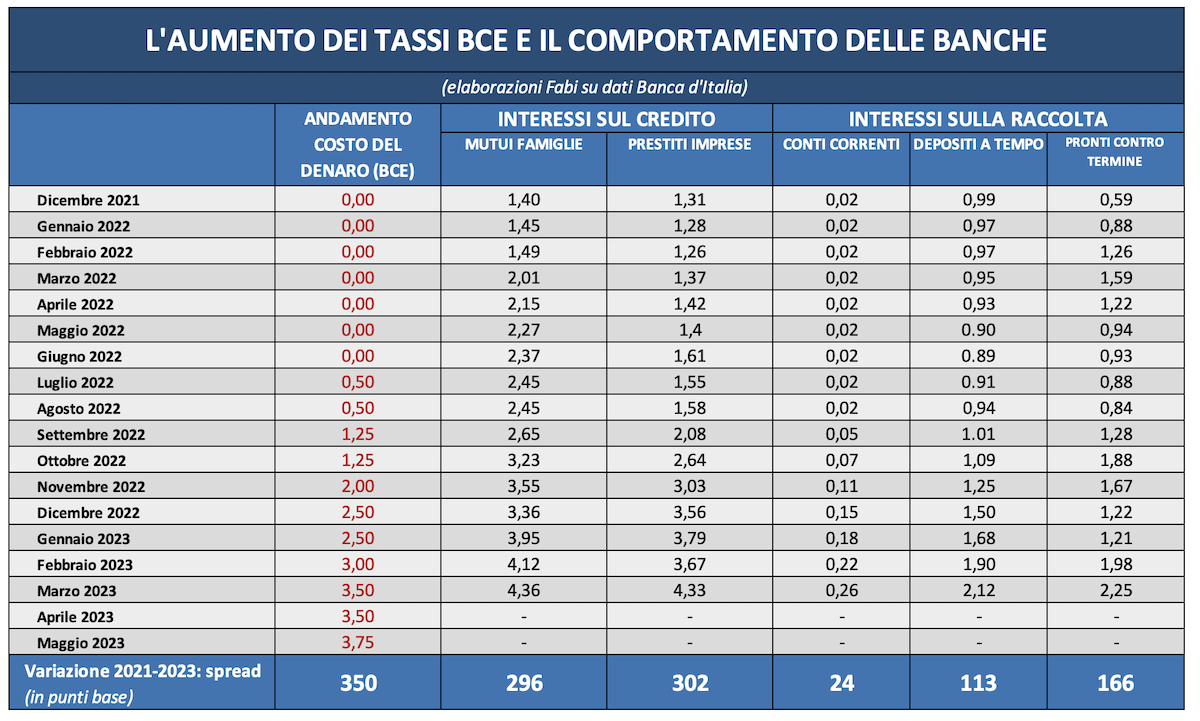

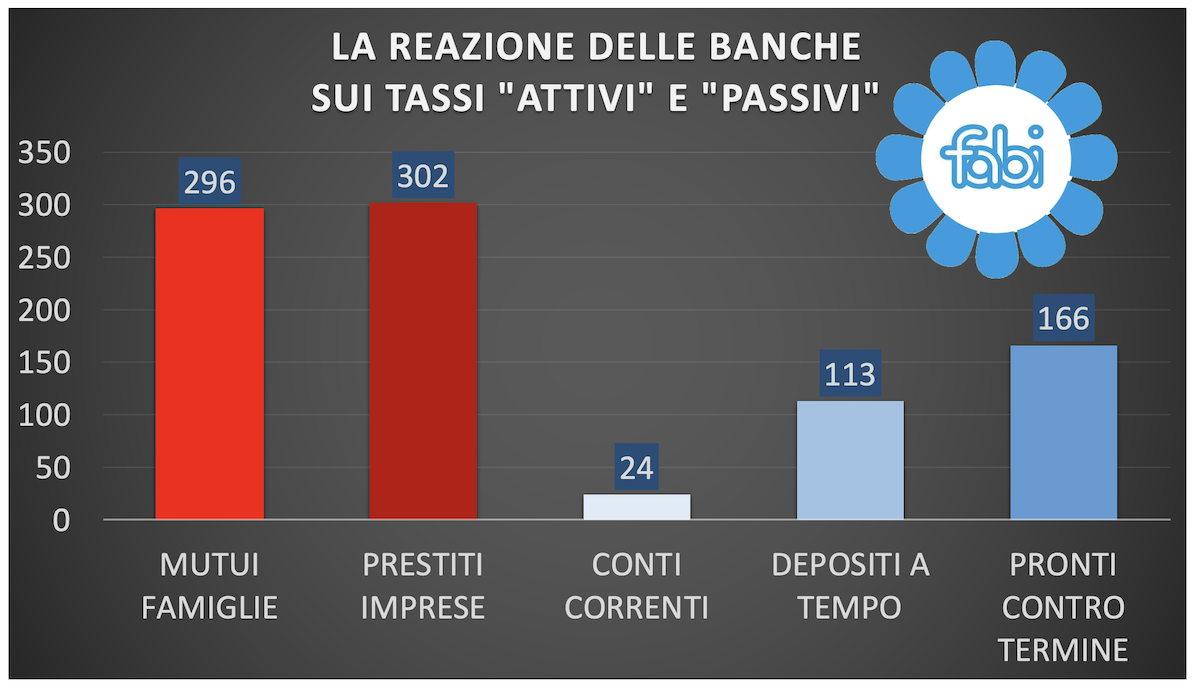

Tra i fenomeni monetari più sorprendenti dei conti italiani, non c’è solo l’erosione della liquidità che giace in banca, ma anche la sfida che si gioca sui tassi applicati ai depositi. Prendendo in esame i dati più recenti, la forbice dei tassi bancari tra il 2021 e l’inizio del 2023 ha quindi mostrato un aumento in punti base decisamente sproporzionato tra interessi attivi e passivi. Il rialzo dei tassi ancora in corso da parte della Bce continua a non far salire i rendimenti dei depositi e il fenomeno non è nuovo. Nell’osservare i dati relativi agli ultimi anni, si nota che a fine del 2021, i tassi attivi applicati dalle banche ai finanziamenti avevano registrato una media dell’1,36% (1,40% per i mutui alle famiglie, 1,31% per i prestiti alle società non finanziarie), mentre quelli passivi sulla raccolta erano stati pari quasi allo 0,21% (0,39% per famiglie e 0,04% per le imprese). Dopo un avvio in linea con gli anni precedenti, il 2022 ha visto crescere progressivamente gli interessi sul credito, “merito” della politica monetaria della Bce, che si sono attestati a dicembre sul valore medio di 3,45%, sintesi il 3,34% dei mutui alle famiglie e il 3,56% dei prestiti alle imprese. Con il costo del denaro portato al 3,5% a marzo (poi al 3,75% a maggio), i tassi sui mutui alle famiglie sono arrivati al 4,36% mentre quelli per i prestiti alle imprese sono arrivati al 4,33%. Non si è verificato un pari aumento, però, per quanto ha riguardato i tassi passivi: gli interessi bancari a favore dei depositi della clientela hanno sfiorato appena lo 0,4%, risultato della media tra quelli alle famiglie (0,50%) e imprese (0,30%). Se si prendono in esame i dati più recenti, si osserva che la forbice dei tassi bancari tra il 2021 e marzo 2023 ha quindi mostrato un aumento in punti base decisamente sproporzionato tra interessi attivi e passivi. Considerando i mutui delle famiglie, lo spread è stato pari a 296 punti, risultato del passaggio della media degli interessi dall’1,4% al 4,36%, mentre il differenziale sui prestiti alle imprese ha incassato addirittura 302 punti, dall’1,31% al 4,33%. Quanto invece ai conti correnti, lo spread è stato di appena 24 punti per le famiglie (da 0,02% a 0,26%), mentre è salito con maggior vigore il tasso riconosciuto sui depositi a tempo, da 0,99% a 2,12% con uno spread di 113 punti e quello sui pronti contro termine, aumentato dallo 0,59% al 2,25% con uno spread di 166 punti.

SILEONI: «LE BANCHE RESTITUISCANO ALLA CLIENTELA I BENEFICI DEI TASSI ALTI, L’INFLAZIONE SI COMBATTE CON IMPORTANTI AUMENTI ECONOMICI NEI RINNOVI CONTRATTUALI»

«L’inflazione è la più ingiusta delle tasse, perché colpisce soprattutto chi ha redditi bassi e ha pochi risparmi. Il rischio, insomma, è quello di vedere aumentare le disuguaglianze sociali. Il potere d’acquisto degli stipendi, purtroppo, è tornato indietro di 25 anni. La soluzione va quindi cercata nel rinnovo dei contratti collettivi di lavoro, alcuni scaduti anche da più di cinque anni, con importanti aumenti economici. Chi ha liquidità sul proprio conto corrente è particolarmente colpito perché i suoi soldi valgono sempre meno. Per questo è fondamentale che le banche, che hanno beneficiato dell’aumento del costo del denaro, adesso restituiscano alla clientela una parte di quei benefici alzando i tassi d’interesse sui conti correnti. Sono argomenti importanti per la collettività e ne parleremo da lunedì 12 giugno, al nostro congresso nazionale, quando avremo l’occasione di confrontarci con gli amministratori delegati di tutti i più importanti gruppi bancari italiani e con i rappresentanti dell’Abi» dichiara il segretario generale della Fabi, Lando Maria Sileoni.

Loading...

Loading...